"Решение о выходе на IPO — переломный момент в жизни любой компании, поскольку это означает переход к принципиально новой модели управления, характеризующейся значительным повышением роли различных групп заинтересованных сторон"

Раздел 4. Корпоративное управление

Сегодня вопрос о важности такого аспекта, как корпоративное управление, в жизни эмитента уже не ставится – совершенствование практики корпоративного управления стало объективной необходимостью для многих российских компаний1. Одним из ключевых событий 2013 года стала разработка нового Кодекса корпоративного управления (далее – Кодекс)2, который, являясь проводником передовых стандартов и лучшей практики, призван помочь российским компаниям перейти на новый уровень корпоративного управления и повысить их привлекательность в глазах российских и иностранных инвесторов. В целом, Кодекс носит рекомендательный характер, однако его отдельные принципы и рекомендации нашли отражение в Приказе ФСФР в виде требований, соблюдение которых является обязательным условием для включения акций в Первый и Второй уровень. В свою очередь, Правила листинга3 содержат в себе предусмотренные Приказом требования, а также с учетом данных бирже полномочий и с учетом международной практики дополняют и развивают их. В частности, по такому принципу установлены требования по корпоративному управлению для включения акций во Второй уровень.

Приведение корпоративного управления в соответствие с требованиями Правил листинга и лучшими практиками является одним из неотъемлемых этапов подготовки к IPO и предполагает формирование ключевых органов управления (в первую очередь, совета директоров) и функций (таких как внутренний аудит и IR), построение эффективных процедур их работы, построение различных систем (управления рисками, внутреннего контроля и др.). Работа по совершенствованию корпоративного управления не прекращается и с выходом компании на IPO, а напротив, приобретает новые обороты с фокусом на выстраивание эффективного взаимодействия с акционерами и другими заинтересованными лицами, эффективную работу совета директоров, отчетность о практике корпоративного управления и др.

Практические рекомендации, содержащиеся в настоящем разделе, не ограничиваются требованиями нормативно-правового регулирования и Правил листинга5, но также основаны на лучшей передовой практике корпоративного управления, а потому ориентированы на компании, которые стремятся максимально соответствовать самым высоким стандартам. В настоящей главе также использованы результаты ряда исследований в области корпоративного управления6.

Глава 1. Российская регуляторная среда в области корпоративного управления

Статус публичности накладывает отпечаток на все аспекты деятельности компании, поскольку с ним компания приобретает не только новых акционеров, но и целый ряд обязательств. В настоящей главе приводится краткий обзор регулирования различных аспектов корпоративного управления в российском законодательстве, Правилах листинга и Кодексе корпоративного управления.

1. Права акционеров

Российское законодательство предоставляет акционерам, и в том числе миноритарным, широкий спектр прав на участие в управлении обществом и содержит четкие требования к порядку созыва, подготовки и проведения общего собрания акционеров. Вместе с тем Кодекс рекомендует публичным компаниям внедрить еще более высокие стандарты в указанных областях по сравнению с законодательными требованиями, когда это соответствует передовой практике корпоративного управления. Одна из таких рекомендаций Кодекса, касающаяся раскрытия информации о дате составления списка лиц, имеющих право на получение дивидендов или на участие в собрании акционеров, нашла отражение и в Правилах листинга7. Кроме того, в Кодексе покрыты отдельные вопросы, не урегулированные на данный момент в законах и подзаконных нормативных актах (например, недопустимость участия "квазиказначейских" акций в управлении компанией).

Отдельный вопрос связан с реализацией акционерами прав на участие в прибыли. В соответствии с Правилами листинга для включения акций в Первый уровень необходимо, чтобы советом директоров эмитента был утвержден документ, определяющий дивидендную политику эмитента. Подробные практические рекомендации по определению дивидендной политики содержатся в Кодексе (включая рекомендацию об установлении порядка определения минимальной доли консолидированной чистой прибыли, направляемой на выплату дивидендов).

2. Совет директоров8

Осуществляя общее руководство деятельностью общества, совет директоров является ключевым элементом системы корпоративного управления. Именно поэтому повышенного внимания заслуживают вопросы, связанные с ролью этого органа, его составом и структурой, организацией деятельности совета директоров и др.

Закон об АО определяет основные вопросы компетенции совета директоров и функции председателя совета директоров, а также устанавливает общие требования к составу совета директоров, порядку и процедуре подготовки и проведения заседаний и др. Однако ряд ключевых аспектов деятельности совета директоров раскрыты именно в Кодексе в форме практических рекомендаций по формированию сбалансированного совета директоров, его роли в системе управления компанией, структуре, составу и роли комитетов, организации деятельности совета директоров и оценке его эффективности, а также вознаграждению членов совета директоров. В частности, Кодекс дает ответы на вопросы о том, как совету директоров следует подходить к выполнению своих ключевых функций, и предлагает конкретные инструменты и механизмы, которые совет директоров при этом может использовать. Кроме того, ряд вопросов, связанных с избранием независимых директоров и формированием комитетов, нашли отражение и в Правилах листинга.

3. Управление рисками, внутренний контроль и внутренний аудит9

Система управления рисками, система внутреннего контроля и функция внутреннего аудита являются, безусловно, важнейшими элементами системы корпоративного управления, однако вопросы, связанные с их построением и функционированием, на текущий момент не урегулированы законодательно. Зато Кодекс уделяет данным темам большое внимание. Кроме того, Правила листинга содержат требование о наличии структурного подразделения, осуществляющего функции внутреннего аудита, соблюдение которого является обязательным условием для включения акций в Первый и Второй уровень.

4. Раскрытие информации10

Обязательное раскрытие информации о деятельности общества регулируется федеральными законами, включая:

- Федеральный закон от 22 апреля 1996 г. N

39-ФЗ "О рынке ценных бумаг"; - Федеральный закон от 26 декабря 1995 г. N

208-ФЗ "Об акционерных обществах"; - Федеральный закон от 27 июля 2010 г. N

208-ФЗ "О консолидированной финансовой отчетности",

а также нормативно-правовыми актами, основным из которых является Положение о раскрытии информации эмитентами эмиссионных ценных бумаг

Кроме того, Кодекс содержит перечень рекомендованной к раскрытию дополнительной информации, в том числе, об обществе, о системе и практике корпоративного управления, о финансовой деятельности и о финансовом состоянии, о структуре капитала, о корпоративной социальной ответственности и др. В частности, Кодекс содержит перечень дополнительной информации, которую рекомендуется включать в годовой отчет, наряду со сведениями, предусмотренными законодательно.

5. Существенные корпоративные действия

К существенным корпоративным действиям, которые в значительной степени влияют или могут повлиять на структуру акционерного капитала и финансовое состояние общества и, соответственно, на положение акционеров, относят следующее:

- реорганизация общества;

- приобретение 30 и более процентов голосующих акций общества (поглощение);

- совершение обществом существенных сделок;

- увеличение уставного капитала общества, дробление, консолидация и конвертация акций;

- осуществление листинга и делистинга акций общества.

Законодательство не может предусмотреть всех механизмов защиты прав акционеров при совершении обществом существенных корпоративных действий, потому Кодекс содержит ряд рекомендуемых дополнительных мер, направленных на защиту прав и законных интересов акционеров общества применительно к конкретным существенным корпоративным действиям, а также следующие общие рекомендации:

- ключевую роль в принятии решений или выработке рекомендаций в отношении существенных корпоративных действий должен играть совет директоров, опираясь при этом на позицию независимых директоров общества;

- общество должно обеспечить такой порядок совершения существенных корпоративных действий, который позволяет акционерам получать полную информацию о таких действиях, обеспечивает им возможность влиять на совершение таких действий и гарантирует соблюдение и адекватный уровень защиты их прав при совершении таких действий;

- правила и процедуры, связанные с осуществлением обществом существенных корпоративных действий, рекомендуется закрепить во внутренних документах общества;

- информацию о совершении существенных корпоративных действий рекомендуется раскрывать с объяснением причин, условий и последствий совершения таких действий.

Глава 2. Подготовка компании к размещению акций в соответствии с ожиданиями международного инвестиционного сообщества

Решение о выходе на IPO – переломный момент в жизни любой компании, поскольку это означает переход к принципиально новой модели управления, характеризующейся значительным повышением роли различных групп заинтересованных сторон (в первую очередь новых акционеров и инвесторов). Статус публичной компании требует не только приведения политик, процедур и практики корпоративного управления компании к стандартам, диктуемым законодательством, регуляторами, биржей и передовой практикой, но также определенной трансформации в сознании компании в ситуации, когда уже невозможно действовать, не оглядываясь на рынок и не имея уверенности в способности объяснить каждый свой шаг.

Настоящая глава содержит практические рекомендации по построению эффективных систем и процессов корпоративного управления с учетом передовых стандартов, тенденций и практики.

1. Формирование совета директоров, подбор независимых директоров

Размер имеет значение

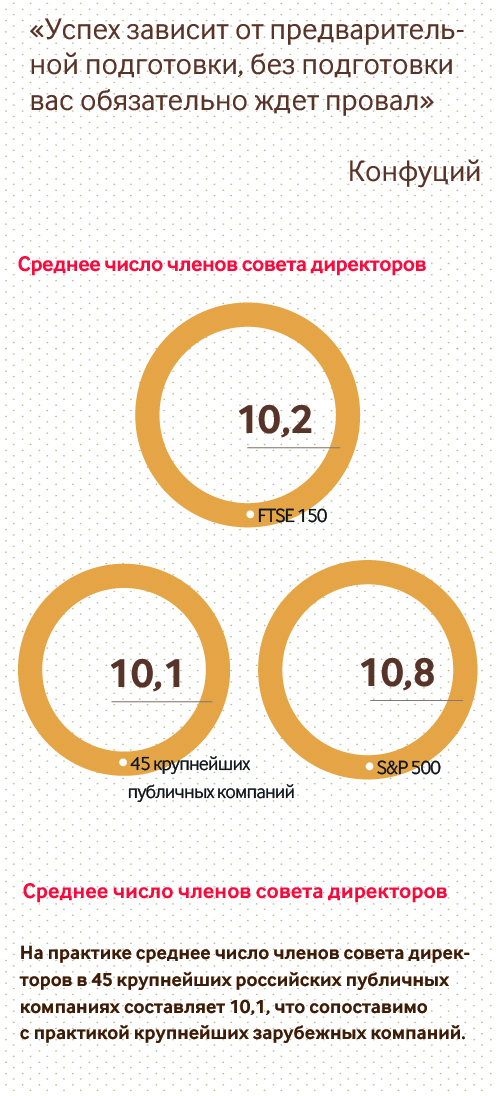

Согласно Кодексу количественный состав совета директоров общества должен давать возможность организовать деятельность совета директоров наиболее эффективным образом, включая возможность формирования комитетов совета директоров, а также обеспечивать существенным миноритарным акционерам общества возможность избрания в состав совета директоров кандидата, за которого они голосуют. Оптимальное число членов совета директоров варьируется в зависимости от размеров и специфики деятельности компании и может меняться с течением времени по мере развития бизнеса.

Независимость совета директоров

Хотя Закон об АО огранивает долю, которую могут составлять в совете директоров единоличный исполнительный орган и члены коллегиального исполнительного органа, до ? его состава, это еще не является гарантией соблюдения интересов всех акционеров. Для обеспечения эффективной работы совета директоров публичной компании необходимо, чтобы в его состав входили независимые директора.

Требования и рекомендации в отношении количества независимых директоров

| Требования Правил листинга | Рекомендации Кодекса | |

|---|---|---|

| Первый уровень | Второй уровень | |

| Не менее 1/5 состава совета директоров и не меньше 3 | Не меньше 2 | Не менее 1/3 состава совета директоров |

Большое значение имеет то, какие критерии применяют компании для определения независимости членов совета директоров. В новом Кодексе сформулированы расширенные и дополненные критерии независимости, сопоставимые, а в чем-то и более строгие по сравнению с критериями, применяемыми в международной передовой практике – именно они легли в основу критериев независимости, содержащихся в Правилах листинга.

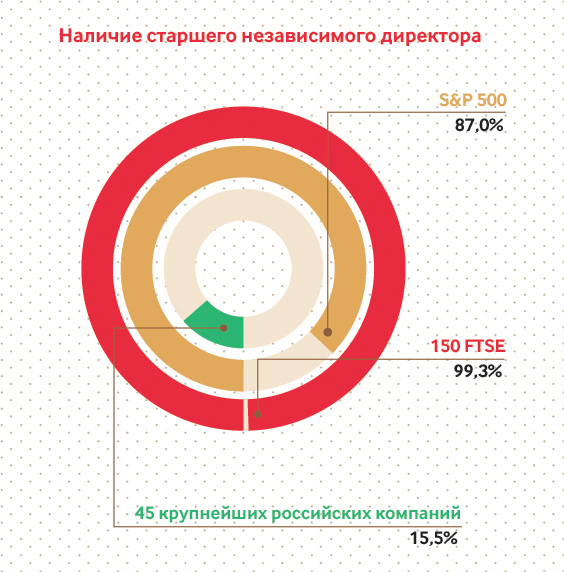

Объективность совета директоров и его независимость от исполнительного руководства могут быть усилены путем избрания независимого председателя совета директоров и/или старшего независимого директора.

Баланс знаний и опыта

Чтобы быть максимально эффективным совет директоров должен быть сбалансированным по составу, в том числе по квалификации его членов, их опыту, знаниям и деловым качествам. Также совет директоров должен, безусловно, пользоваться доверием акционеров. Поэтому Кодекс рекомендует избирать членом совета директоров лицо, имеющее безупречную деловую и личную репутацию и обладающее знаниями, навыками и опытом, необходимыми для принятия решений, относящихся к компетенции совета директоров, и требуемыми для эффективного осуществления его функций.

Ресурс времени

У акционеров не должна вызывать сомнений возможность членов совета директоров эффективно выполнять свои обязанности и уделять достаточно времени делам общества, в то время как совмещение позиций в советах директоров слишком большего числа компаний может оказаться обременительным для директоров и сказаться на эффективности их работы. Поэтому в передовой практике сложились определенные "стандарты", касающиеся совмещения директорами позиций и должностей18.

2. Формирование комитетов совета директоров

Структура комитетов

В передовой практике корпоративного управления советы директоров создают различные профильные комитеты для предварительного рассмотрения наиболее важных вопросов деятельности общества, что, безусловно, способствует более тщательной проработке вопросов и принятию более взвешенных решений.

Согласно Правилам листинга для включения акций в Первый уровень требуется наличие следующих комитетов:

- комитета по аудиту;

- комитета по вознаграждениям;

- комитета по номинациям (кадрам, назначениям)9.

Для включения акций во Второй уровень достаточно формировать комитет по аудиту.

Состав комитетов

Состав комитетов совета директоров должен определяться таким образом, чтобы он позволял проводить всестороннее обсуждение рассматриваемых вопросов с учетом различных мнений, причем ключевая роль в работе комитетов отводится независимым директорам. При формировании комитетов следует исходить в первую очередь из профессионального опыта, специальных знаний и навыков членов совета директоров, которые позволяли бы им вносить существенный вклад в работу комитетов. Кодекс допускает, что в случае необходимости к работе комитетов могут на временной или постоянной основе привлекаться эксперты и консультанты, которые не обладают правом голоса при принятии решений по вопросам компетенции комитета.

Требования и рекомендации в отношении состава комитетов совета директоров

| Комитеты совета директоров | Требования Правил листинга | Рекомендации Кодекса | |

|---|---|---|---|

| Первый уровень | Второй уровень | ||

| Комитет по аудиту | Только независимые директора20 Независимый председатель комитета |

Только независимые директора21 Независимый председатель комитета |

Минимум 3 члена совета директоров Только независимые директора Минимум 1 независимый директор с опытом и знаниями в области подготовки, анализа, оценки и аудита бухгалтерской (финансовой) отчетности |

| Комитет по вознаграждениям | Только независимые директора20 | – |

Минимум 3 члена совета директоров Только независимые директора Независимый председатель комитета, не являющийся председателем совета директоров |

| Комитет по номинациям12 | Большинство – независимые директора, остальные – неисполнительные директора | – |

Минимум 3 члена совета директоров Большинство – независимые директора Независимый председатель комитета |

3. Построение эффективных процедур работы совета директоров

Для того чтобы обеспечить акционерам уверенность в эффективности совета директоров, мало сформировать совет директоров, обладающий сильным составом – необходимо также выстроить эффективную работу этого важнейшего органа и, в частности, прозрачные процедуры принятия решений.

Эффективное планирование работы

Работа Совета директоров должна планироваться исходя из необходимости выполнять ключевые функции совета директоров, а также с учетом масштабов деятельности и стоящих перед обществом в определенный период времени задач. При этом считается хорошей практикой проводить заседания совета директоров, как правило, не реже одного раза в два месяца, в том числе очные заседания, посвященные рассмотрению наиболее важных вопросов, – по крайней мере, на ежеквартальной основе. Такие рекомендации возникли не случайно: они связаны с объективным циклом бизнес-планирования, мониторинга и отчетности в обществе; их соблюдение имеет существенное значение для акционеров, поскольку свидетельствует о том, что совет директоров "держит руку на пульсе" и активно участвует в жизни компании.

Эффективный и прозрачный процесс принятия решений

Акционерам важно понимать, как и почему советом директоров принимаются те или иные решения. Акционеры (и прежде всего миноритарные) заинтересованы в том, чтобы при принятии решений максимально учитывались мнения всех членов совета директоров (в том числе независимых директоров и представителей миноритарных акционеров), поскольку это является, в определенной степени, гарантией принятия решений, отвечающих интересам общества и всех его акционеров. Решения по наиболее важным вопросам в деятельности общества рекомендуется принимать квалифицированным большинством не менее чем в три четверти голосов членов совета директоров. Кроме того, акционеры должны иметь возможность по запросу ознакомиться с протоколами заседаний совета директоров, которые должны отражать не только принятые решения, но и ход обсуждения, а также мнения членов совета директоров по вопросам повестки дня.

4. Построение эффективной системы управления рисками, системы внутреннего контроля и функции внутреннего аудита

В последние годы, и в особенности на фоне затяжных кризисных явлений, вопросы управления рисками привлекли еще большее внимание инвестиционного сообщества и приобрели особую значимость для компаний в свете повсеместной критики деятельности исполнительного руководства и советов директоров по данному направлению. Последним вменяется недостаточная осведомленность о тех рисках, на которые пошли их компании, или же принятие чрезмерно высоких рисков. Все это не может не сказываться на рыночных котировках акций. Кроме того российские компании платят цену (также в виде дисконта в стоимости акций) за повышенные коррупционные риски, с которыми все еще ассоциируется ведение бизнеса в России.

Эффективная система управления рисками и внутреннего контроля (в том числе и система комплайенс) необходима для того, чтобы обеспечить акционерам и инвесторам уверенность в завтрашнем дне и в достижении поставленных перед компанией целей. Сегодня при создании системы управления рисками и внутреннего контроля компании могут использовать уже существующие концепции, доказавшие свою эффективность на практике23. Система управления рисками и внутреннего контроля должна пронизывать все сферы деятельности компании и быть интегрирована во все бизнес-процессы. Ответственность за ее эффективное функционирование несет исполнительное руководство, а совету директоров следует определить приемлемую для компании величину рисков (аппетит к риску), принципы и подходы к организации системы управления рисками и внутреннего аудита, обеспечивать регулярную оценку ее эффективности и отчитываться о результатах такой оценки в составе годового отчета.

Для того чтобы обеспечить совету директоров и акционерам уверенность в эффективном функционировании системы управления рисками и внутреннего контроля, оценка ее эффективности должна проводиться независимой от исполнительного руководства компании стороной. Для этого компании следует сформировать структурное подразделение, осуществляющее функции внутреннего аудита, руководитель которого должен быть подотчетен напрямую совету директоров. Соответствующие требования закреплены в Правилах листинга для включения акций в Первый и Второй уровень. При организации внутреннего аудита компаниям также рекомендуется ориентироваться на общепринятые стандарты деятельности в области внутреннего аудита24.

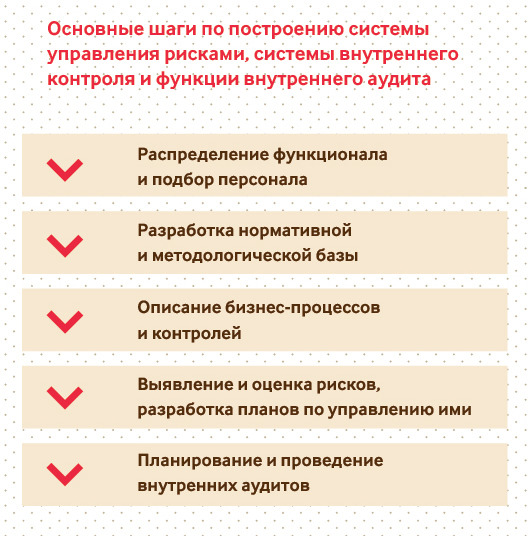

Работа по построению эффективной системы управления рисками, системы внутреннего контроля и функции внутреннего аудита может занять не один год, поэтому компании имеет смысл озадачиться этими вопросами заблаговременно, чтобы к моменту выхода на IPO успеть реализовать, по крайней мере, следующие основные шаги:

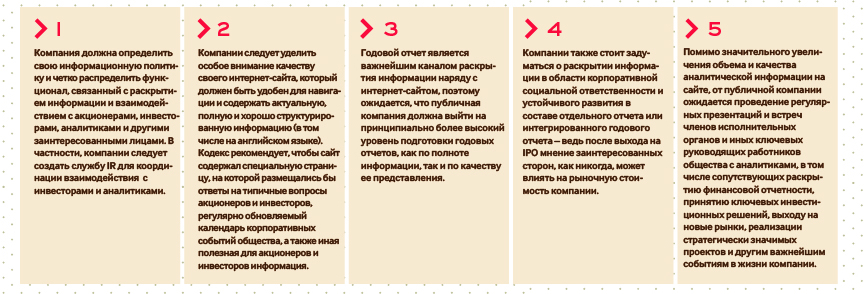

5. Повышение стандартов раскрытия информации

Пожалуй, наибольший прогресс при выходе на IPO компания демонстрирует в области раскрытия информации, поскольку статус публичности требует максимальной прозрачности во всем, что связано с деятельностью компании или может каким-то образом повлиять на результаты этой деятельности. Именно через раскрытие информации у акционеров, инвесторов, регуляторов, аналитиков и общественности складывается впечатление о компании.

Речь идет не только о необходимости соблюдения требований законодательства по раскрытию информации в форме ежеквартальных отчетов, сообщений о существенных фактах, консолидированной финансовой отчетности и др. Инвесторам важно, чтобы компания избегала формального подхода при раскрытии информации и руководствовалась принципом наиболее полного раскрытия существенной информации о своей деятельности, даже если публикация такой информации не предусмотрена законодательством.

Исходя из рекомендаций Кодекса, а также передовой практики российских и зарубежных компаний, далее описаны основные шаги, которые следует предпринять компании в преддверии размещения и непосредственно после него.

Глава 3. Поддержание высоких стандартов корпоративного управления после проведения IPO

Построение эффективных систем и процессов в преддверии IPO, которому посвящена предыдущая глава настоящего раздела, является необходимым условием успешного размещения, однако этого недостаточно для того, чтобы закрепить успех. Жизнь компании после IPO перманентно находится "под прицелом" инвестиционного сообщества, регуляторов рынка, СМИ и широкой общественности, а потому требует от компании бдительности в вопросах мониторинга эффективного функционирования каждого элемента системы корпоративного управления, планомерного совершенствования практики, идущего в ногу с непрерывно растущими ожиданиями рынка.

Ключевую роль в поддержании высоких стандартов корпоративного управления играет совет директоров. В предыдущей главе настоящего раздела уже были освещены вопросы, связанные с выполнением советом директоров функций по поддержанию высоких стандартов в области раскрытия информации, осуществлению контроля за деятельностью исполнительного руководства, обеспечению эффективного функционирования системы управления рисками, системы внутреннего контроля и функции внутреннего аудита. В настоящей главе рассмотрены вопросы эффективного взаимодействия совета директоров и акционеров, роли независимых директоров, оценки деятельности совета директоров, а также отчетности о практике корпоративного управления компании.

1. Эффективное взаимодействие совета директоров и акционеров

Совет директоров подотчетен акционерам общества, поэтому информация о работе совета директоров должна регулярно раскрываться и предоставляться акционерам.

Кодекс рекомендует раскрывать основные результаты работы совета директоров в годовом отчете и на Интернет-сайте общества, включая информацию о проведенных заседаниях совета директоров и его комитетов, информацию об исполнении советом директоров возложенных на него обязанностей, основные результаты оценки эффективности совета директоров и др.

Акционерам важно, чтобы председатель совета директоров и члены совета директоров (включая независимых директоров) были доступны для общения с ними. Акционеры должны иметь возможность в любое время задавать вопросы председателю совета директоров по вопросам компетенции совета директоров, а также доводить до него свое мнение (позицию) по этим вопросам – например, через "личный кабинет" или корпоративного секретаря25. Наконец, акционерам важно иметь возможность получить комментарии членов совета директоров относительно рекомендаций и заключений, представленных ими на рассмотрение общему собранию акционеров, для чего указанных лиц рекомендуется приглашать для участия в работе общего собрания. Кроме того, Кодекс рекомендует обществу приглашать кандидатов, выдвинутых для избрания в члены совета директоров, присутствовать на соответствующем общем собрании для того, чтобы у акционеров была возможность лучше оценить указанных кандидатов.

2. Роль независимых директоров

Для эффективного осуществления советом директоров его функций, в том числе связанных с защитой интересов акционеров, необходимо, чтобы на уровне совета директоров действовала система сдержек и противовесов, что достигается в первую очередь путем включения в состав совета директоров независимых директоров. Наличие в составе совета директоров независимых директоров способствует повышению доверия инвесторов к обществу, поскольку по сути означает, что совет директоров способен принимать взвешенные решения с учетом мнений исполнительных, неисполнительных и независимых директоров в интересах самого общества и всех его акционеров.

Независимые директора призваны внести значительный вклад в обсуждение и принятие решений по важнейшим вопросам, которые могут затронуть интересы акционеров, включая следующее:

- выработка стратегии развития общества и оценка соответствия деятельности общества стратегии;

- предотвращение и разрешение корпоративных конфликтов;

- оценка качества работы исполнительных органов;

- оценка деятельности общества на предмет соответствия интересам всех акционеров;

- своевременное раскрытие достоверной информации о деятельности общества;

- реорганизация и увеличение уставного капитала общества;

- внесение существенных изменений в устав общества, затрагивающих права акционеров

- вопросы, связанные с процедурами поглощения общества и др.

Наконец, как уже отмечалось, независимые директора должны играть ведущую роль в деятельности комитетов совета директоров.

3. Оценка деятельности совета директоров

Передовая практика давно пришла к тому, что совет директоров должен регулярно оценивать свою эффективность и искать способы ее повышения. Если процесс оценки деятельности совета директоров организован эффективно, то его результаты могут быть полезны при планировании преемственности в совете, обучении и развитии членов совета директоров. Кодекс рекомендует осуществлять оценку работы совета директоров, комитетов и членов совета директоров на ежегодной основе, в том числе с привлечением внешней организации (консультанта) не реже одного раза в 3 года.

4. Отчетность о практике корпоративного управления компании

Раскрытие полной и объективной информации о практике корпоративного управления и ее соответствии принятым стандартам необходимо для выстраивания и поддержания устойчивых доверительных отношений с акционерами, инвесторами и другими заинтересованными сторонами (партнерами, клиентами, поставщиками, общественностью, регуляторами рынка и др.) и в долгосрочной перспективе способствует повышению стоимости общества и упрощает привлечение капитала.

Раскрытие информации о корпоративном управлении и, в частности, о соблюдении принципов и рекомендаций Кодекса, является обязательным для публичных акционерных обществ. Чтобы помочь эмитентам хорошо структурировать раскрываемую информацию, а также правильно расставить акценты с учетом ожиданий регулятора, инвесторов и заинтересованных сторон, Банк России выпустил рекомендации по составлению отчёта о соблюдении принципов и рекомендаций Кодекса, подлежащего включению в состав годового отчета.

- Согласно данным исследований, качество корпоративного управления является одним из ключевых нефинансовых факторов, определяющих рыночную стоимость публичных российских компаний. В числе таких исследований можно назвать: "Корпоративное управление: цена дополнительных рисков" (Атон, 2012), "Emerging Market IPOs: Investor Perceptions and IR Considerations" (BNY Mellon, 2010), "Коэффициент альфа корпоративного управления: анализ корреляции рейтингов корпоративного управления с показателями деятельности и рыночной динамикой компаний в России и Казахстане в

2000-2009" (Standard & Poor's, 2010). - Рассмотрен на заседании Правительства РФ 13 февраля 2014 г. и одобрен решением Совета директоров Банка России 21 апреля 2014 г.

- Полное наименование – Правила листинга ПАО Московская Биржа. Зарегистрированы Банком России 14.07.2017.

- Указанные сроки являются индикативными и зависят от индивидуальных особенностей компании, масштабов ее деятельности и уровня зрелости корпоративного управления.

- Основные требования Правил листинга содержатся в главе "Новые правила листинга – наилучшая международная практика".

- В числе таких исследований: "Совет директоров: практика подбора, номинирования и избрания директоров в российских компаниях" (PwC, Россия, 2012), "Опрос членов советов директоров" (PwC, Россия, 2013), "Опрос неисполнительных директоров" (PwC, Великобритания, 2011), Spencer Stuart Board Index (2013).

- Информация о дате составления списка лиц, имеющих право на получение дивидендов или на участие в собрании акционеров, раскрывается не позднее, чем за 5 дней до такой даты.

- Вопросы формирования совета директоров, подбора независимых директоров, формирования комитетов при совете директоров, внедрения института корпоративного секретаря, построения эффективных процедур работы совета директоров и контроля за деятельностью общества и исполнительного руководства подробно рассмотрены в главе "Подготовка компании к размещению акций в соответствии с ожиданиями международного инвестиционного сообщества" настоящего раздела.

Вопросы эффективного взаимодействия совета директоров и акционеров, роли независимых директоров, оценки деятельности совета директоров, планирования преемственности в совете директоров подробно рассмотрены в главе "Поддержание высоких стандартов корпоративного управления после проведения IPO" настоящего раздела. - Вопросы построения эффективной системы управления рисками, системы внутреннего контроля и функции внутреннего аудита подробно рассмотрены в главе "Подготовка компании к размещению акций в соответствии с ожиданиями международного инвестиционного сообщества" настоящего раздела.

- Вопросы повышения стандартов раскрытия информации подробно рассмотрены в главе "Подготовка компании к размещению акций в соответствии с ожиданиями международного инвестиционного сообщества" настоящего раздела.

- Согласно данным 2016 Russia Spencer Stuart Board Index.

- Согласно данным 2016 US Spencer Stuart Board Index.

- Согласно данным 2016 UK Spencer Stuart Board Index.

- Согласно данным 2016 Russia Spencer Stuart Board Index, 2016 US Spencer Stuart Board Index, 2016 UK Spencer Stuart Board Index.

- Согласно данным 2016 Russia Spencer Stuart Board Index.

- Согласно данным 2016 US Spencer Stuart Board Index.

- Согласно данным 2016 UK Spencer Stuart Board Index.

- Например, согласно Методике оценки практики корпоративного управления ISS Governance Services неисполнительные директора могут совмещать 1) членство в Совете директоров не более 5 обществ (общий максимум), либо 2) не более позиции исполнительного директора в одном обществе и позиции неисполнительного директора в двух обществах, либо 3) позиции председателя Совета директоров в одном обществе и позиции неисполнительного директора в трех обществах. Председатель Совета директоров может занимать дополнительно позицию председателя Совета директоров одной компании и позиции неисполнительного директора в трех обществах.

- Правила листинга допускают, что функции комитета по вознаграждениям и комитета по номинациям (кадрам, назначениям) могут осуществляться одним комитетом.

- Если это невозможно в силу объективных причин, то большинство членов комитета должны составлять независимые директора, а остальными членами комитета могут быть члены совета директоров, не являющиеся единоличным исполнительным органом и/или членами коллегиального исполнительного органа эмитента.

- Если это невозможно в силу объективных причин, то в комитет могут входить члены совета директоров, не являющиеся единоличным исполнительным органом и/или членами коллегиального исполнительного органа эмитента.

- Функции комитета по номинациям могут быть переданы комитету по вознаграждениям, комитету по корпоративному управлению или иному комитету совета директоров.

- К ним относятся: "Интегрированная концепция построения системы внутреннего контроля" COSO, Концепция (COSO) "Управление рисками организаций. Интегрированная модель", Комитет спонсорских организаций Комиссии Трэдуэй; Международный стандарт ИСО 31000 "Менеджмент риска. Принципы и руководящие указания", Международный стандарт ИСО 31010 "Менеджмент риска. Техники оценки рисков".

- В частности, на Международные профессиональные стандарты внутреннего аудита Института внутренних аудиторов.

- Наличие лица/структурного подразделения, осуществляющего функции корпоративного секретаря, является одним из требований Правил листинга для включения акций в Первый уровень.

- Согласно данным 2016 Russia Spencer Stuart Board Index.

- Согласно данным 2016 US Spencer Stuart Board Index.

- Согласно данным 2016 UK Spencer Stuart Board Index.

- Согласно данным 2016 Russia Spencer Stuart Board Index, 2016 US Spencer Stuart Board Index, 2016 UK Spencer Stuart Board Index.