"Одним из ключевых моментов при подготовке к IPO является наличие готовности финансовой функции компании, подкрепление уверенности относительно финансовых показателей деятельности среди существующих и будущих (потенциальных) собственников компании"

Раздел 3. Бухгалтерские аспекты проведения IPO на Московской Бирже

Мы часто слышим, что залогом успеха проведения первичного публичного предложения ценных бумаг (Initial Public Offering, или IPO) является совпадение двух факторов – удачной рыночной конъюнктуры и готовности компании оперативно мобилизовать ресурсы, чтобы воспользоваться подходящим моментом. Если первый фактор находится зачастую вне возможности на него повлиять, то готовность к IPO (IPO readiness) – это то, чем компания может и должна управлять. При всей многогранности и комплексности подготовки к IPO одним из ее ключевых моментов является наличие готовности финансовой функции компании как для соблюдения регуляторных требований по подготовке финансовой отчетности, представляемой в рамках IPO, так и для соблюдения требований корпоративного управления, подкрепления уверенности относительно финансовых показателей деятельности среди существующих и будущих (потенциальных) собственников компании. Важно понимать также, что само IPO является только началом нового пути, на первом этапе которого эмитент берет на себе повышенные обязательства по соблюдению требований корпоративного поведения и управления, прозрачности ведения бизнеса и предоставления своевременной и достоверной отчетности после размещения.

Таким образом, при обсуждении планов выхода на IPO на подготовительном этапе одним из наиболее частых является вопрос: "Какая все-таки финансовая отчетность нам необходима?" На первый взгляд вопрос может показаться достаточно простым, однако на практике часто это оказывается не совсем так. Необходимо учитывать, что помимо регуляторных требований (которые могут быть неоднозначными и даже противоречивыми) существует сложившаяся практика на конкретном рынке (площадке), которая может вносить существенные коррективы в процесс IPO.

Глава 1. Обзор законодательства РФ и существенные изменения в структуре регулирующих органов

Федеральный закон от 22.04.1996 №

На текущий момент утвержденное Приказом Центрального Банка Российской Федерации от 30.12.2014 №

Вопросы составления, представления и публикации консолидированной финансовой отчетности юридическим лицом, созданным в соответствии с законодательством РФ, регулируются Федеральным законом от 27.07.2010 №

Глава 2. Требования к раскрытию финансовой информации

1. Годовая и промежуточная бухгалтерская (финансовая) отчетность

Закон о РЦБ (п. 2 ст. 22) определяет, что проспект ценных бумаг должен содержать (среди прочего) бухгалтерскую (финансовую) отчетность эмитента, с приложением соответствующего аудиторского заключения, и иную финансовую информацию, в том числе:

- годовую бухгалтерскую (финансовую) отчетность эмитента за три последних завершенных отчетных года;

- промежуточную бухгалтерскую (финансовую) отчетность эмитента за последний завершенный отчетный период, состоящий из трех, шести или девяти месяцев;

- консолидированную финансовую отчетность группы организаций за три последних завершенных отчетных года;

- консолидированную финансовую отчетность эмитента за последний завершенный отчетный период, состоящий из шести месяцев.

Годовая и промежуточная бухгалтерская (финансовая) отчетность эмитента (далее – годовая РСБУ-отчетность и промежуточная РСБУ-отчетность соответственно) должна быть подготовлена согласно требованиям Федерального закона от 06.12.2011 №

Согласно перечню требований для включения в Первый и Второй уровень и поддержании ценных бумаг в них Правил Листинга ПАО "Московская Биржа" для включения для акций российских эмитентов, облигаций российских эмитентов, биржевых облигаций, акций иностранного эмитента и иностранных депозитарных расписок на акции, а также российских депозитарных расписок на акции и облигации необходимо составление и раскрытие (опубликование) консолидированной финансовой отчетности (в случае ее отсутствия индивидуальной отчетности) с приложением аудиторского заключения за 3 завершенных года, предшествующих дате включения облигаций в Первый уровень, за 1 завершенный год, предшествующий дате включения акций во Второй уровень. Данное требование также применимо, если исполнение обязательств по облигациям обеспечивается поручительством или независимой гарантией, раскрывается (публикуется) финансовая отчетность как эмитента, так и поручителя (гаранта), при этом поручитель (гарант), в том числе иностранное юридическое лицо, обязан раскрывать (опубликовывать) финансовую отчетность в соответствии со сроками, установленными для раскрытия такой отчетности эмитентом.

Для третьего уровня данные требования не применяется.

В соответствии со ст. 30, п. 4 Закона о РЦБ также в случае регистрации проспекта ценных бумаг, допуска российских депозитарных расписок к организованным торгам с представлением бирже проспекта указанных ценных бумаг для такого допуска эмитент после начала размещения соответствующих эмиссионных ценных бумаг (либо, если это предусмотрено проспектом ценных бумаг, после его регистрации) или допуска российских депозитарных расписок к организованным торгам обязан осуществлять раскрытие консолидированной финансовой отчетности эмитента.

Консолидированная финансовая отчетность эмитента составляется согласно требованиям федеральных законов и иных нормативных правовых актов РФ, в частности в соответствии с требованиями Закона о консолидированной отчетности.

Согласно ст. 3 указанного Закона консолидированная финансовая отчетность составляется в соответствии с МСФО (далее – годовая консолидированная МСФО-отчетность), при этом на территории РФ применяются МСФО и Разъяснения МСФО, принимаемые Фондом МСФО и признаваемые в порядке, установленном с учетом требований законодательства Российской Федерации Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации.

П. 8.13 Положения о раскрытии информации эмитентами эмиссионных ценных бумаг определяет, что иными, отличными от МСФО, международно-признанными правилами являются Общепринятые принципы бухгалтерского учета (GAAP) США и Японии, а также Общепринятые принципы бухгалтерского учета (GAAP) иного иностранного государства, которые могут использоваться в соответствии с регулированием Европейского Союза для составленная отчетности, раскрываемой на иностранном организованном (регулируемом) финансовом рынке взамен (вместо) отчетности, составленной в соответствии с МСФО.

Аналогичные требования о необходимости составления и представления консолидированной финансовой отчетности содержатся в разделе VI Положения о раскрытии информации.

С учетом вышесказанного, годовая РСБУ-отчетность и консолидированная МСФО-отчетность эмитента должна быть предоставлена (раскрыта в проспекте эмиссии ценных бумаг) за один или три последних завершенных отчетных года в зависимости от уровня листинга. В том случае, если эмитент осуществлял свою деятельность менее трех лет, годовая РСБУ-отчетность и консолидированная МСФО-отчетность должна быть подготовлена и представлена за каждый завершенный отчетный год.

Промежуточная РСБУ-отчетность представляется за последний завершенный отчетный период, состоящий из трех, шести или девяти месяцев. В то же время согласно требованиям законодательства РФ промежуточная консолидированная МСФО-отчетность должна быть представлена только за последний завершенный отчетный период, состоящий из шести месяцев (полугодовая отчетность). Другими словами, формальных требований о представлении промежуточной квартальной (за первый квартал/три месяца и/или третий квартал/девять месяцев) консолидированной финансовой отчетности по МСФО нет.

В то же время важно отметить, что в том случае, если компания уже составляет промежуточную квартальную консолидированную финансовую отчетность по МСФО (например, в связи с требованиями учредительных документов, как это указано в ст. 4, п. 2 Закона о консолидированной отчетности) и предоставляет такую отчетность участникам организации (в том числе акционерам), на наш взгляд, такая промежуточная консолидированная финансовая отчетность по МСФО также должна быть представлена в проспекте ценных бумаг за соответствующие завершенные отчетные периоды (первый квартал/три месяца или третий квартал/девять месяцев).

Для иностранного эмитента, в случаях, когда согласно Положению раскрытию подлежит годовая или промежуточная бухгалтерская (финансовая) отчетность, такой отчетностью является соответствующая бухгалтерская (финансовая) отчетность и (или) консолидированная финансовая отчетность иностранного эмитента, составленная в соответствии с Международными стандартами финансовой отчетности (МСФО) или иными, отличными от МСФО, международно признанными правилами.

РСБУ- и МСФО-отчетность должна быть составлена на русском языке.

2. Финансовая информация, представляемая в проспекте ценных бумаг

Положение о раскрытии информации содержат детальные требования к составу финансовой информации, которая должна быть раскрыта в проспекте ценных бумаг. Помимо непосредственно бухгалтерской (финансовой) отчетности, подготовленной в соответствии с РСБУ и МСФО, эмитент обязан представить исчерпывающую финансовую и аналитическую информацию о своей деятельности. Необходимо отметить, что согласно сложившейся практике и во исполнение требований Положения о раскрытии информации проспект ценных бумаг для целей IPO на Московской Бирже подготавливается в соответствии с образцом проспекта ценных бумаг, представленным в приложении № 2 к Положению о раскрытии информации.

Сведения о финансово-хозяйственной деятельности эмитента (раздел IV образца проспекта ценных бумаг) должны раскрываться за пять последних завершенных отчетных лет либо за каждый завершенный отчетный год, если эмитент осуществляет свою деятельность менее пяти лет.

По сложившейся практике большинство эмитентов, где это не требуется в явной форме законодательством РФ, в проспекте ценных бумаг раскрывают финансовую информацию в соответствии с РСБУ-отчетностью (неконсолидированную). Однако, согласно Положению о раскрытии информации в случае, если эмитент составляет финансовую отчетность в соответствии с Международными стандартами финансовой отчетности (МСФО) или иными, отличными от МСФО, международно-признанными правилами, расчет показателей, характеризующих финансово-экономическую деятельность эмитента, по его усмотрению, может осуществляться в соответствии с МСФО или иными, отличными от МСФО, международно-признанными правилами с указанием стандартов (правил), в соответствии с которыми осуществляется расчет указанных показателей. В случае если эмитент помимо бухгалтерской (финансовой) отчетности составляет также консолидированную финансовую отчетность, дополнительно может быть приведена динамика показателей, характеризующих финансово-экономическую деятельность эмитента, расчет которых осуществляется на основании консолидированной финансовой отчетности эмитента, с указанием этого обстоятельства.

3. Обязательный аудит бухгалтерской (финансовой) отчетности

Приложенная к проспекту ценных бумаг годовая РСБУ-отчетность, МСФО отчетность или подготовленная в соответствии с иными иностранными стандартами финансовой отчетности (в случае подготовки), и консолидированная МСФО-отчетность эмитента за каждый отчетный год должна быть представлена вместе с аудиторским заключением независимого аудитора в отношении соответствующей отчетности.

В случае если в отношении промежуточной РСБУ- и/или МСФО-отчетности проведен аудит (например, в силу требований участников, акционеров, кредиторов эмитента или других лиц или в силу требований законодательства РФ), аудиторское заключение также должно быть представлено вместе с соответствующей промежуточной отчетностью.

В случае если срок представления бухгалтерской (финансовой) отчетности эмитента за первый отчетный год еще не истек, в состав проспекта включается вступительная бухгалтерская (финансовая) отчетность эмитента, а в случае, если на дату утверждения проспекта ценных бумаг не истек срок представления квартальной бухгалтерской (финансовой) отчетности эмитента, вступительная бухгалтерская (финансовая) отчетность эмитента должна быть проверена привлеченным для этих целей аудитором, а соответствующее заключение аудитора приложено к представляемой вступительной бухгалтерской (финансовой) отчетности эмитента.

В случае если на дату утверждения проспекта ценных бумаг не истек срок представления годовой бухгалтерской (финансовой) отчетности эмитента за первый отчетный год, квартальная бухгалтерская (финансовая) отчетность эмитента должна быть проверена привлеченным для этих целей аудитором, а соответствующее заключение аудитора приложено к представляемой квартальной бухгалтерской (финансовой) отчетности эмитента.

Обзор финансовой информации, которая требуется к раскрытию в типовом проспекте ценных бумаг

| Требования к раскрытию финансовой информации1 | Раздел типового проспекта ценных бумаг2 |

|---|---|

Сведения о финансово-экономической деятельности эмитента, в том числе за последние пять завершенных отчетных лет :

|

Раздел II |

Сведения об истории создания и развития эмитента, в том числе за последние пять завершенных отчетных лет:

|

Раздел III |

Сведения о финансово-хозяйственной деятельности эмитента, в том числе за последние пять завершенных отчетных лет:

|

Раздел IV |

Сведения о размере дебиторской задолженности, в том числе за последние пять завершенных отчетных лет:

|

Раздел VI |

Бухгалтерская (финансовая) отчетность эмитента и иная финансовая информация:

|

Раздел VII |

Глава 3. Вопросы подготовки финансовой информации

1. Роль аудитора

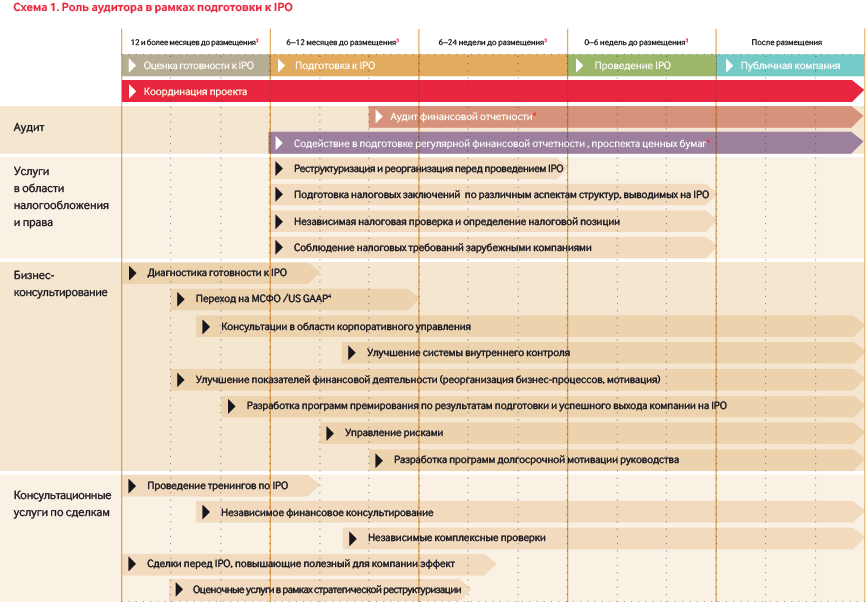

Аудитор, наряду с банками – организаторами размещения, юристами, является одним из экспертов, помогающих эмитенту наилучшим образом подготовиться к IPO.

Текущее законодательство РФ, регулирующее рынок ценных бумаг, требует, чтобы приложенная к проспекту ценных бумаг годовая РСБУ-отчетность и консолидированная МСФО-отчетность эмитента за каждый отчетный год была представлена вместе с аудиторским заключением независимого аудитора в отношении соответствующей отчетности (более подробное описание см. в главе 2 настоящего раздела).

Аудиторская организация, составившая аудиторское заключение в отношении бухгалтерской отчетности эмитента, которое раскрывается в составе проспекта ценных бумаг, наряду с лицами, подписавшими или утвердившими проспект ценных бумаг (проголосовавшими за утверждение проспекта ценных бумаг), солидарно несет субсидиарную ответственность за убытки, причиненные эмитентом инвестору и (или) владельцу ценных бумаг вследствие содержащейся в указанном проспекте и подтвержденной ими недостоверной, неполной и (или) вводящей в заблуждение информации.

Стандарты, регулирующие аудиторскую деятельность, требуют от аудитора ознакомления с содержанием проспекта ценных бумаг с целью выявления в нем возможных существенных несоответствий с проаудированной финансовой (бухгалтерской) отчетностью, т. е. установления случаев, когда информация в проспекте ценных бумаг противоречит информации, содержащейся в проаудированной финансовой (бухгалтерской) отчетности.

Для выполнения вышеуказанных законодательных норм аудитор как минимум должен ознакомиться с информацией, представленной в проспекте ценных бумаг, и провести ряд процедур, таких как обзор проспекта ценных бумаг, анализ событий после отчетной даты, интервью с руководством эмитента и иные процедуры в зависимости от конкретных обстоятельств и фактов.

На схеме ниже представлен типовой процесс IPO с указанием возможных (в том числе обусловленных законодательством) областей взаимодействия с аудитором.

2. Особенности подготовки финансовой информации в проспекте ценных бумаг

Финансовая информация, представляемая в проспекте ценных бумаг, должна соответствовать требованиям законодательства РФ и наглядно иллюстрировать привлекательность компании для потенциальных инвесторов. Таким образом, объемы раскрытия данных зависят от актуальных законодательных норм, особенностей предприятия, рыночной практики, рекомендаций банков – организаторов размещения.

Необходимо заранее определить перечень необходимой информации, провести тщательную диагностику наличия соответствующих данных, возможности финансовой функции по сбору, проверке достоверности и анализу полученных данных, необходимость вовлечения консультантов в условиях сжатых сроков подготовки к IPO. Важно отметить, что существенным условием для обеспечения прозрачности, наглядности информации для потенциальных инвесторов является своевременное согласование формата представления данных о финансово-экономической деятельности эмитента в динамике за представленные периоды. Представляемая информация должна быть достоверна, сопоставима между периодами, не противоречить данным финансовой отчетности; анализируемые показатели должны рассчитываться в соответствии с законодательством РФ и рыночной практикой.

Как правило, объем необходимой информации, требования к ее качеству и анализу обусловливают существенные трудозатраты, прежде всего финансовых служб компании, потребность в высокой степени координации с другими отделами, в вовлечении операционных специалистов, внешних консультантов. Необходимы четкое заблаговременное планирование, четкое распределение ролей внутри эмитента, определение областей привлечения внешних экспертов.

3. Риски, связанные с приобретением размещаемых ценных бумаг

Как описано в разделе 2 "Юридические аспекты проведения IPO на Московской Бирже" настоящей части, важной составляющей проспекта ценных бумаг являются подробный анализ факторов риска, связанных с приобретением размещаемых ценных бумаг, и описание политики эмитента в области управления рисками.

Большое значение имеет анализ финансовых рисков. В нем раскрываются:

- подверженность эмитента рискам, связанным с изменением процентных ставок, курса обмена иностранных валют, в связи с деятельностью эмитента либо в связи с хеджированием, осуществляемым эмитентом в целях снижения неблагоприятных последствий влияния вышеуказанных рисков;

- подверженность финансового состояния эмитента, его ликвидности, источников финансирования, результатов деятельности и т. п. изменению валютного курса (валютные риски);

- предполагаемые действия эмитента на случай отрицательного влияния изменения валютного курса и процентных ставок на деятельность эмитента;

- каким образом инфляция может сказаться на выплатах по ценным бумагам (приводятся критические, по мнению эмитента, значения инфляции, а также предполагаемые действия эмитента по уменьшению указанного риска);

- какие из показателей финансовой отчетности эмитента наиболее подвержены изменению в результате влияния указанных финансовых рисков (в том числе указываются риски, вероятность их возникновения и характер изменений в отчетности).

Важно отметить, что при работе над анализом прочих, нефинансовых, рисков могут возникнуть факторы, влияющие на финансовые положение и результаты эмитента и, соответственно, требующие раскрытия в составе финансовой отчетности.

4. Требования к подготовке и публикации финансовой информации после размещения (ежеквартальный отчет)

Уже на стадии подготовки к размещению необходимо заранее оценить требования к раскрытию информации после размещения. Важно проанализировать как законодательные требования, так и рыночную практику, примеры публичных компаний, сопоставимых с эмитентом.

Сроки публикации соответствующей информации строго регулируются законодательством РФ и требованиями Биржи, их несоблюдение негативно влияет на капитализацию компании и может привести к делистингу, а в худшем случае – к административной ответственности. В соответствии с требованиями Закона о РЦБ (глава 7, ст. 30) и Положения о раскрытии информации (глава 2, разделы IV, V, VI) эмитент после начала размещения соответствующих эмиссионных ценных бумаг обязан осуществлять раскрытие информации на рынке ценных бумаг в форме:

- ежеквартального отчета эмитента эмиссионных ценных бумаг (ежеквартальный отчет);

- консолидированной финансовой отчетности эмитента;

- сообщений о существенных фактах, которые в случае их раскрытия могут оказать существенное влияние на стоимость или котировки эмиссионных ценных бумаг эмитента (подробнее о требованиях по раскрытию информации).

Особые требования по раскрытию накладываются на акционерные общества, включая раскрытия годового отчета акционерного общества, информации о содержании уставных документов, аффилированных лицах и иных сведения в соответствие с разделом 7 Положения о раскрытии информации.

Ежеквартальный отчет составляется по итогам каждого квартала. Информация в нем приводится эмитентом по состоянию на дату окончания завершенного отчетного квартала. Текст ежеквартального отчета должен быть опубликован в сети Интернет в срок не более 45 дней с даты окончания соответствующего квартала. Ежеквартальный отчет должен быть доступен на странице в сети Интернет в течение не менее чем пяти лет с даты публикации.

В состав ежеквартального отчета за первый квартал включаются бухгалтерская (финансовая) отчетность эмитента за последний завершенный отчетный год с приложением аудиторского заключения в отношении такой отчетности и промежуточная бухгалтерская (финансовая) отчетность эмитента за завершенный отчетный период, состоящий из трех месяцев отчетного года. В состав ежеквартальных отчетов за второй и третий кварталы включается промежуточная бухгалтерская (финансовая) отчетность эмитента за завершенные отчетные периоды, состоящие из шести и девяти месяцев отчетного года соответственно. В состав ежеквартального отчета за четвертый квартал бухгалтерская (финансовая) отчетность эмитента не включается.

При наличии промежуточной финансовой отчетности, составленной в соответствии с Международными стандартами финансовой отчетности либо иными, отличными от МСФО, международно-признанными правилами, дополнительно прилагается такая промежуточная финансовая отчетность эмитента, а если в отношении нее проведен аудит – вместе с соответствующим аудиторским заключением на русском языке за последний завершенный отчетный период, состоящий из трех, шести или девяти месяцев текущего года. При этом отдельно указываются стандарты (правила), в соответствии с которыми составлена такая промежуточная финансовая отчетность. Указанная промежуточная финансовая отчетность включается в состав ежеквартального отчета эмитента за квартал, соответствующий дате ее составления.

- Исчерпывающий перечень минимально требуемой информации представлен в приложении № 2 к Положению о раскрытии информации.

- Согласно приложению № 2 к Положению о раскрытии информации.

- Указанные сроки носят ориентировочный характер и определены на основании опыта EY предоставления услуг, связанных с IPО.

- Требуется законодательством.