"Кульминационной фазой маркетинга является букбилдинг, или построение книги заявок (внебиржевое или биржевое). По окончании букбилдинга эмитент/продающий акционер совместно с инвестиционными банками предлагают цену размещения, а инвесторы начинают торговать акциями"

Раздел 2. Построение книги заявок и динамика котировок после IPO

Глава 1. Построение внебиржевой книги заявок

Построение книги заявок (букбилдинг) осуществляется банками-организаторами IPO (букраннерами) и, как правило, происходит параллельно с роудшоу менеджмента, т.е. примерно в течение двух недель. Существует и альтернативный подход, при котором букбилдинг начинается через несколько дней после начала роудшоу с целью учесть отзывы инвесторов, собранные после первых встреч с менеджментом, при установлении ценового диапазона. На основе данного ценового диапазона, который указывается в пресс-релизе, публикуемом одновременно с запуском роудшоу, инвесторы приглашаются к подаче заявок на участие в IPO.

Заявки, поступающие от инвесторов в ходе букбилдинга, могут быть двух видов: в количестве ценных бумаг или в денежном выражении. Также инвесторы могут указать уровень цены, при котором они готовы купить бумаги, в противном случае заявки являются нелимитированными (т.е. по любой цене диапазона). Кроме того, возможны заявки, включающие различное количество бумаг по различным ценам (в рамках диапазона), а также различное количество бумаг разных типов (например, акций и ДР).

До закрытия книги заявок инвестор имеет право изменять параметры своей заявки. Фактически инвестор может отказаться от участия в любой момент и считается обязанными исполнить заявку лишь после подтверждения получения аллокации в день объявления цены размещения. В случае успешного размещения спрос от качественных инвесторов, зафиксированный в книге заявок, не меньше, а часто и значительно выше запланированного объема размещения. Соотвественно, аллокации отдельных инвесторов будут меньше величины поданных ими заявок.

Примерный вид книги заявок

| Инвесторы | Заявка | Фактор | Лимит (руб) | Спрос по цене (руб) | |||

|---|---|---|---|---|---|---|---|

| 100 | 110 | 120 | 130 | ||||

| Инвестор 1 | 500,000 | руб | 110 | 500,000 | 500,000 | 0 | 0 |

| Инвестор 2 | 1,100,000 | руб | 130 | 1,100,000 | 1,100,000 | 1,100,000 | 1,100,000 |

| Инвестор 3 | 30,000 | акции | 120 | 3,000,000 | 3,300,000 | 3,600,000 | 0 |

| Инвестор 4 | 20,000 или 10,000 | акции | 110, 120 | 2,000,000 | 2,200,000 | 1,200,000 | 0 |

| Инвестор 5 | 900,000 | руб | Без лимита | 900,000 | 900,000 | 900,000 | 900,000 |

| Инвестор 6 | 30,000 | акции | Без лимита | 3,000,000 | 3,300,000 | 3,600,000 | 3,900,000 |

| ... | |||||||

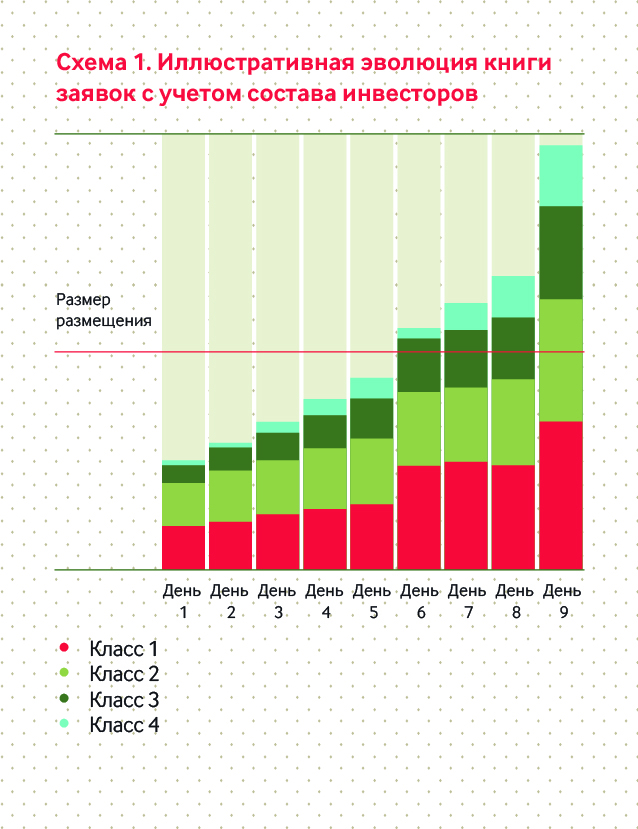

В течение всего букбилдинга букраннеры аккумулируют спрос на акции эмитента от инвесторов и анализируют состав книги заявок. Графически этот процесс можно изобразить так, как это показано на схеме 1. Заявки, как правило, поступают в ходе букбилдинга неравномерно – часто инвесторы предпочитают использовать первую неделю для выполнения внутренней работы по анализу и оценке эмитента и не торопятся размещать заявки. Пик активности с точки зрения прироста размера книги обычно приходится на последние несколько дней и особенно часов букбилдинга. По ходу процесса букраннеры регулярно информируют эмитента и/или продающего акционера об уровне заполнения книги заявок.

В момент заполнения книги заявок на 100% букраннеры, как правило, дают соответствующее сообщение в рынок. Сообщение может быть дано и раньше, если период букбилдинга подходит к концу, – с целью информирования инвесторов о том, что книга заявок близка к заполнению, и побуждению к подаче заявок.

В некоторых случаях в процессе букбилдинга ценовой диапазон может быть сужен, чтобы предоставить инвесторам более четкий ценовой ориентир и побудить их перейти от выжидательной позиции к активной подаче заявок. Решения об изменении ценового диапазона принимаются букраннерами с одобрения эмитента после анализа состояния книги заявок и величины спроса при разных уровнях цен в диапазоне.

По окончании роудшоу и букбилдинга на основе собранной книги заявок, а также с учетом превалирующих рыночных условий на текущий момент букраннеры дают эмитенту рекомендацию в отношении цены размещения. Основная цель – сбалансировать интересы продавца и покупателя, создав базу для позитивной динамики акции эмитента после IPO.

Позитивной динамике акций эмитента после IPO способствуют как установление цены размещения на разумном уровне, так и неполное удовлетворение заявок инвесторов. Последнее происходит в случаях существенной переподписки книги заявок. Здесь, однако, важно не пересечь минимальный приемлемый уровень аллокации с точки зрения отдельных инвесторов – это может привести к получению эффекта, обратного желаемому, а именно продажам со стороны инвесторов приобретенных пакетов акций эмитента, если их размер меньше, чем те, которыми данные инвесторы обычно активно управляют.

Также важным фактором, учитываемым для принятия решения об установлении цены размещения и аллокациях, является состав инвесторов, получающих акции компании при IPO – он будет напрямую влиять на динамику и объемы торгов бумагой после размещения.

Процесс аллокаций осуществляется букраннерами, которые затем предоставляют соответствующую рекомендацию эмитенту. Основными критериями являются: (i) высокое качество инвесторов, (ii) диверсифицированность инвесторской базы, а также (iii) значительное число инвесторов-участников размещения, намеренных владеть акциями в течение продолжительного времени. Стратегия аллокации должна учитывать как качественные, так и количественные критерии:

- Качество инвесторов, измеряемое уровнем их искушенности и инвестиционного горизонта в сочетании с объемом активов под управлением

- Заинтересованность инвесторов, выражающаяся в (i) активном участии во встречах во время маркетинга размещения (например, пре-маркетинге и роудшоу), (ii) объеме работ, проделанных с целью понимания и оценки инвестиционного кейса, (iii) существовании инвестиций в сравнимые компании, (iv) соотношении размера заявки в книгу и среднего размера позиции в бумаге, типичного для данного инвестора, (v) вероятной, или озвученной стратегии в отношении дальнейших покупок размещаемой бумаги, (vi) действиях инвестора после других аналогичных размещений

Для облегчения процесса анализа книги заявок и аллокаций с технической точки зрения букраннеры распределяют инвесторов на категории, в зависимости от их оцениваемого качества:

| Tier 1 |

|

| Tier 2 |

|

| Tier 3 |

|

| Tier 4 |

|

В таблице ниже приведены крупнейшие институциональные инвесторы в акции/ДР российских компаний согласно публичной информации. Информация об участниках IPO является конфиденциальной. Тем не менее, данный список дает хорошее представление об инвесторах в российские акции, хотя следует заметить, что данные инвесторы приобретали ценные бумаги как в ходе IPO, так и на вторичном рынке.

Топ 30 крупнейших институциональных инвесторов в акции/ДР российских Компаний

| 1 | Aberdeen Asset Managers Ltd. |

| 2 | Alfred Berg Asset Management AB |

| 3 | APG Asset Management NV |

| 4 | Baring Asset Management Ltd.(UK) |

| 5 | BlackRock Fund Advisors |

| 6 | BlackRock Investment Management (UK) Ltd. |

| 7 | Brandes Investment Partners |

| 8 | Capital World Investors (U.S.) |

| 9 | Deutsche Asset & Wealth Management Investment GmbH |

| 10 | Dodge & Cox |

| 11 | East Capital AB |

| 12 | FIL Investment Services (U.K.), LTD |

| 13 | Fidelity Management & Research Company |

| 14 | Genesis Investment Management LLP |

| 15 | Grantham, Mayo, Van Otterloo Co. LLC |

| 16 | HSBC Global Asset Management (U.K.), LTD |

| 17 | JPMorgan Asset Management (UK) Ltd. |

| 18 | Lazard Asset Management LLC |

| 19 | Norges Bank Investment Management |

| 20 | OppenheimerFunds, Inc. |

| 21 | Открытие Управление Активами |

| 22 | Pictet Asset Management, LTD |

| 23 | Prosperity Capital Management (RF), LTD |

| 24 | Robeco Institutional Asset Management BV |

| 25 | Schroder Investment Management Ltd. |

| 26 | Swedbank Robur Fonder AB |

| 27 | T. Rowe Price International Ltd. |

| 28 | TIAA-CREF Investment Management, LLC |

| 29 | UBS AG (Asset Management Switzerland) |

| 30 | Van Eck Associates Corp. |

Источник: IPREO, июль 2017 (исключая пассивных инвесторов и специальных держателей) к таблице Топ 30 крупнейших институциональных инвесторов в акции/ДР российских Компаний.

Если говорить о географическом составе инвесторов, то он может существенно варьироваться в зависимости от отрасли и характера бизнеса эмитента, но зачастую распределение выглядит как на схеме 2.

Глава 2. Построение биржевой книги заявок

Параллельно с внебиржевым получением заявок напрямую от институциональных инвесторов через сейлз команды букраннеров существует возможность организации сбора заявок от инвесторов через инфраструктуру Московской Биржи. Данный инструмент получил название "биржевой транш" и применительно к IPO был впервые реализован Московской Биржей на собственном размещении в феврале 2013 г. Он обладает рядом особенностей по сравнению с внебиржевым предложением акций.

- Специфика базы инвесторов. Принять участие в биржевом предложении может любой потенциальный инвестор при условии открытия брокерского счета через лицензированного брокера. На практике это могут быть как негосударственные пенсионные фонды (НПФ), так и частные инвесторы, и корпорации или мелкие институциональные инвесторы.

- Специфика расчетов и начала торгов. Акции становятся доступными инвесторам одновременно с началом биржевых торгов бумагами в день объявления цены (процесс поставки и оплаты акций на внебиржевом размещении занимает до 10 дней). В то же время все заявки через биржу должны быть обеспечены инвесторами. Наконец, расчеты в рамках биржевого транша осуществляются в рублях.

Срок, в течение которого инвесторы имеют возможность подавать завки через биржу, объявляется в начале предложения. Как правило, он совпадает с периодом внебиржевого букбилдинга. Инвесторы могут подавать или снимать заявки в определенные часы (обычно с 10.00 до 19.00 московского времени), которые указываются в сообщении о запуске размещения, публикуемом на сайте биржи.

Вечером в последний день букбилдинга биржа передает компании и букраннерам информацию о количестве заявок и объеме собранного спроса после проверки обеспеченности полученных заявок. Таким образом синдикат получает информацию о величине общего спроса на IPO.

Синдикат заранее определяет какую долю от общего размера IPO может составлять биржевой транш (обычно, не более 15%, в зависимости от политики эмитента). Если к концу последнего дня объем поступивших заявок меньше, они удовлетворяются на 100%, а остальной объем доаллоцируется инвесторам внебиржевого размещения. На случай, если поступивший через биржевой транш спрос выше, чем его запланированный размер, букраннеры заранее продумывают принцип аллокации, который будет применен утром в день объявления цены. Как правило, действует принцип пропорциональности; также эмитент может установить уровень, выше которого заявки аллоцируются не автоматически, а вручную и с возможностью отклонения (например, более 30 млн. руб).

Глава 3. Динамика котировок после IPO и стабилизация

В результате недооценки акций на IPO для первого дня торгов характерно образование первоначальной доходности (положительной разницы между ценой закрытия в этот день и ценой IPO).

Помимо недооценки динамика котировок подвержена воздействию ряда других факторов:

A. Факторы, непосредственно связанные с размещением

- Достаточность уровня переподписки и учета ценовой чувствительности инвесторов

- Оптимальность распределения акций (например, аллокации могут недоучесть качество инвесторов и/или их ожидания относительно размера пакета)

B. Экономические, рыночные, регуляторные и прочие факторы

- Общая макроэкономическая ситуация;

- Динамика котировок сравнимых компаний, ситуация в секторе;

- Изменения законодательной базы и регулирования;

- Динамика фондовых рынков в США, Западной Европе и России;

- Новостной фон по компании-эмитенту.

Для поддержки динамики котировок после размещения компании в международной практике используется механизм стабилизации. Инвесторы считают наличие данного механизма важной "подушкой безопасности" и ожидают его наличия в структуре IPO. Как правило, стабилизация представляет собой встроенный в структуру сделки опцион доразмещения (over-allotment option), или "greenshoe". Greenshoе позволяет синдикату букраннеров купить дополнительные акции (как правило, до 15% размера размещения) по цене IPO в течение до 30 дней после начала торгов бумагой. Данный опцион дает букраннерам возможность аллоцировать до 115% соответствующего объема в момент IPO, создавая существенную техническую короткую позицию для синдиката. Дополнительные аллоцируемые акции берутся синдикатом взаймы у эмитента или его акционера.

Если цена акции после IPO растет, выкуп акций с рынка не производится, и полный размер IPO будет большего базового на величину greenshoe (например, 115%). Короткая позиция синдиката может быть покрыта путем исполнения опциона колл (опциона на покупку акций), полученного букраннерами от компании или акционера(-ов). Синдикат перечисляет средства, полученные от продажи дополнительных акций, эмитенту или продающему акционеру(-ам).

В случаях, когда цена акции после IPO начинает показывать отрицательную динамику, стабилизационный менеджер (букраннер, ответственный за стабилизацию от имени синдиката) может совершать покупки акций на рынке по цене IPO или ниже (в зависимости от стабилизационной политики) в течение всего периода стабилизации до тех пор, пока величина greenshoe не будет исчерпана. Купленные акции позволят синдикату закрыть короткую позицию. В таком случае объем размещения составит от 100% (неисполнение опциона, акции в полном объеме опциона выкуплены с рынка) до менее 115% (частичное исполнение опциона).

Инвесторы не имеют существенных предпочтений в отношении источника акций для greenshoe. Это могут быть как первичные (т.е. дополнительно выпущенные), так и вторичные (существующие) акции. С точки зрения структурирования последний вариант более прост в исполнении. Кроме того, предпочтительно, чтобы необходимый эмитенту объем дополнительного капитала был учтен в рамках базовой части размещения, а не опциональной.

Существуют и альтернативные greenshoe, менее распространенные механизмы стабилизации – например, brownshoe. Brownshoe структурирован вокруг пут-опциона: стабилизационному менеджеру предоставляется опцион на продажу бумаг, выкупленных с рынка, на дочернюю компанию или компанию специального назначения.

В российской практике стабилизация также является общепринятой для рыночных размещений и используется эмитентами при размещениях как на зарубежных площадках, так и на Московской Бирже.