"Целью процесса маркетинга является информирование максимально широкого круга потенциальных инвесторов о планируемом размещении, в рамках чего осуществляются действия, направленные на максимизацию спроса инвесторов и достижение максимальной цены размещения"

Раздел 1. Маркетинговая стратегия

Глава 1. Вводные положения

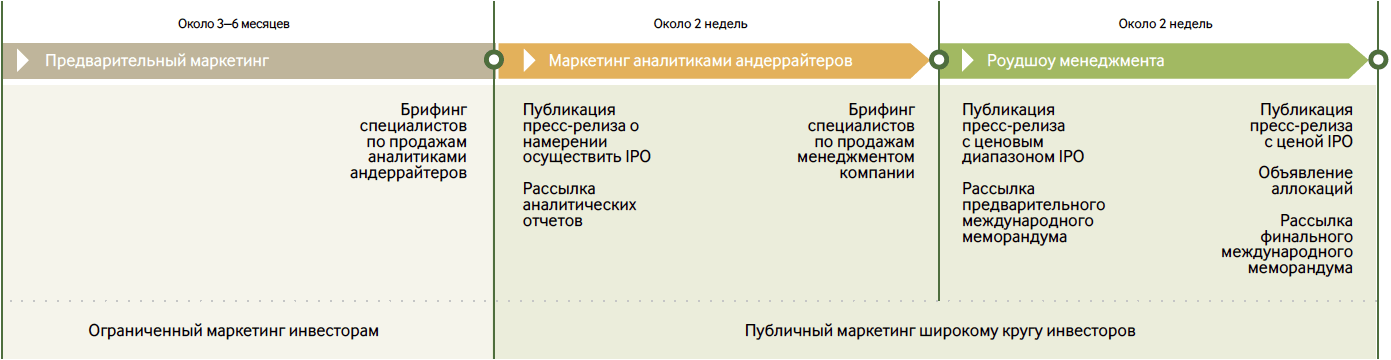

Маркетинг первичного публичного размещения акций (Initial Public Offering, IPO) является относительно сложным процессом и может быть условно разделен на три стадии, каждая из которых определяет дальнейшую стратегию и тактику взаимодействия с инвесторами. Процесс маркетинга, описанный в данной части, является наиболее часто используемым, однако возможны отличия в определенных составляющих процесса в зависимости от особенностей сделки.

Основными этапами маркетинга являются: 1) предварительный маркетинг, осуществляемый до формального публичного объявления о намерении провести IPO (Intention to float announcement); 2) маркетинг аналитиками андеррайтеров после формального объявления намерения о проведении сделки; 3) завершающий этап маркетинга IPO, в рамках которого публикуется информационный меморандум, проводится роудшоу менеджмента и осуществляется построение книги заявок.

Схема 1. Основные стадии маркетинга

В зависимости от конъюнктуры на фондовых рынках, типа размещения, объема размещения, сложности структуры сделки продолжительность процесса маркетинга может изменяться. Обычно публичная стадия (маркетинг аналитиками и роудшоу менеджмента) занимает около 3?–4 недель, в то время как непубличная стадия предварительного маркетинга может занимать от нескольких недель до нескольких месяцев.

Целью процесса маркетинга является информирование максимально широкого круга потенциальных инвесторов о планируемом размещении, в рамках чего осуществляются действия, направленные на максимизацию спроса инвесторов и достижение максимальной цены размещения.

В зависимости от типа сделки целевая аудитория инвесторов, на которую направлен маркетинг, может различаться. Как правило, маркетинг осуществляется институциональным инвесторам, однако нередко предложение проводится как институциональным, так и розничным инвесторам, в том числе с использованием биржевого транша. Как следствие, процесс маркетинга организуется андеррайтерами оптимальным образом с учетом всех особенностей сделки.

Глава 2. Инвесторы в российское IPO

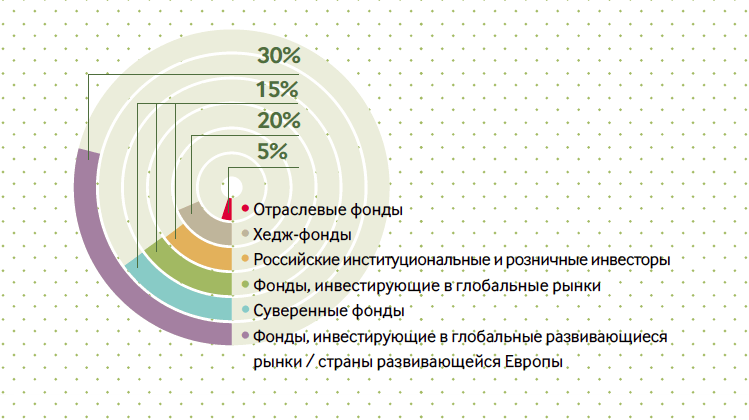

В зависимости от размера компании, отрасли, объема размещения и прочих особенностей отдельного IPO перечень потенциально заинтересованных инвесторов может различаться: каждый инвестор следует собственной стратегии инвестирования и в силу этого имеет свои критерии инвестирования, отличающиеся от критериев других инвесторов. В целом можно выделить несколько основных групп инвесторов, которые могут проявить интерес к IPO российской компании, однако на практике границы являются во многих случаях условными.

Схема 2. Индикативная структура спроса российского IPO с международным маркетингом1

Стоит отметить, что представленная выше диаграмма индикативного спроса может отличаться в зависимости от размера сделки, компании и отрасли, и показана для иллюстративных целей.

Описание ключевых групп инвесторов, которые участвуют в IPO российских компаний

| Группа инвесторов | Описание | |

|---|---|---|

| Российские институциональные и розничные инвесторы |

|

|

| Международные институциональные инвесторы | Фонды, инвестирующие в глобальные развивающиеся рынки/страны развивающейся Европы |

|

| Фонды, инвестирующие в глобальные рынки |

|

|

| Хедж-фонды |

|

|

| Отраслевые фонды |

|

|

| Суверенные фонды |

|

|

Глава 3. Первая стадия: встречи с инвесторами

Цель данных мероприятий – предварительное знакомство с инвесторами, донесение до них инвестиционной истории компании и получение представления о том, каковы необходимые условия участия инвесторов в IPO. Например, в случае если осуществляется IPO компании из узкоспециализированной и сложной отрасли, возможно, потребуется более длительный предварительный маркетинг для того, чтобы провести образовательную работу с инвесторами и оценить предварительный интерес к компании из данной отрасли.

Продолжительность и структура первой стадии маркетингового процесса могут наиболее значительно изменяться в зависимости от особенностей сделки и эмитента.

В определенных случаях, например, если финансовые инструменты эмитента имеют листинг в странах Евросоюза, предварительный диалог с инвесторами должен осуществляться в соответствии с Директивой о рыночных злоупотреблениях (Market Abuse Directive). В подобных случаях перед инициацией каких-либо контактов с инвесторами рекомендуется получение консультации квалифицированного юридического консультанта.

1. Роудшоу менеджмента, не связанное со сделкой

Основной формой осуществления предварительного маркетинга является проведение встреч менеджмента эмитента с инвесторами в рамках роудшоу без обсуждения возможного IPO (Non-deal roadshow). Встречи данного характера обычно проводятся за

Конфиденциальность сделки является важным фактором, что принимается во внимание при определении количества инвесторов, с которыми предполагается установить контакт в рамках стадии предварительного маркетинга.

В определенных случаях андеррайтеры могут установить диалог с тремя-пятью наиболее заинтересованными инвесторами за несколько недель до запуска сделки, чтобы обсудить возможное участие в сделке более детально (Pilot fishing). Данные инвесторы в случае участия в IPO обычно, в рамках поощрения, получают привилегии при аллокации акций. В рамках диалога подобного характера и в зависимости от уровня заинтересованности инвесторы могут быть условно разделены на якорных (Anchor) и корнерстоун (Cornerstone).

2. Якорные и корнерстоун инвесторы

Участие корнерстоун и якорных инвесторов позволяет осуществить более уверенный запуск сделки, поскольку данные инвесторы обязуются подать заявки, как правило крупного размера, еще до формального запуска сделки, что по сути является гарантированным спросом, наличие которого часто служит позитивным сигналом для других инвесторов.

Вовлечение корнерстоун и якорных инвесторов осуществляется не в каждой сделке и зависит от размера размещения. Как правило, вовлечение якорных и корнерстоун инвесторов предполагает размещение большого размера.

Чтобы эффективно осуществить процесс привлечения корнерстоун и якорных инвесторов, требуется инициация диалога заблаговременно до IPO, обычно как минимум за 2 месяца до публичного объявления о намерении провести IPO. Диалог начинается с подписания соглашения о неразглашении конфиденциальной информации, в остальном процесс не регламентирован. Обычно инвестор проводит одну или несколько встреч, или конференц-звонков с менеджментом компании, а также направляет определенные запросы о предоставлении интересующей его финансовой или другого типа информации для проведения инвестиционного анализа.

Понятие корнерстоун и якорного инвестора не связано с инвестиционной стратегией или типом фонда. Любой фонд, проявивший интерес к компании и готовый предоставить обязательство о приобретении пакета акций определенного размера в рамках IPO, может выступить в данной роли. Ключевым отличием корнерстоун инвестора от якорного является форма данного обязательства. Если инвестор готов подписать инвестиционное соглашение и согласен на мораторий по продаже акций, то он называется корнерстоун инвестором. Участие корнерстоун инвестора обычно раскрывается в информационном меморандуме. Инвесторы, которые не готовы подписать инвестиционное соглашение, но обязуются подать заявку определенного размера сразу после начала букбилдинга по цене IPO, называются якорными инвесторами.

Преимущества участия корнерстоун и/или якорных инвесторов очевидны для эмитента и андеррайтеров. Взамен данные инвесторы получают определенные привилегии. Корнерстоун инвесторам обычно гарантирована полная аллокация. Якорным инвесторам полная аллокация не гарантирована, тем не менее нередко они имеют привилегированное положение перед остальными фондами при аллокациях.

В роли корнерстоун инвесторов часто выступают суверенные фонды, а также некоторые крупные долгосрочные фонды, хотя формального ограничения не существует.

В роли якорных инвесторов часто участвуют крупные фонды различного типа (как долгосрочного, так и хедж), в силу разных причин не готовые предоставить письменных гарантий своего участия.

Глава 4. Вторая стадия: маркетинг аналитиками синдиката андеррайтеров

В рамках IPO аналитики подготавливают детальный информационный отчет об эмитенте, после публикации которого проводят встречи с инвесторами в рамках роудшоу, география которого зависит от размера и структуры сделки. Помимо участия в IPO, основной деятельностью аналитиков андеррайтеров является оказание информационной поддержки инвесторам, которые регулярно проводят торговые операции с андеррайтером: осуществление периодической публикации аналитических отчетов о публичных компаниях в разных секторах, выпуск коротких отчетов по поводу важных новостей, касающихся деятельности компаний, ответы на вопросы инвесторов, проведение регулярных роудшоу.

Обычно стадия маркетинга аналитиками андеррайтеров занимает две-три недели, начинаясь с момента публикации пресс-релиза о намерении провести IPO и рассылки информационных отчетов. Стоит отметить, что в течение всего роудшоу менеджмента аналитики продолжают взаимодействие с инвесторами, выборочно проводя встречи и осуществляя конференц-звонки, отвечая на дополнительные вопросы инвесторов.

Целями маркетинга аналитиками андеррайтеров являются донесение инвестиционной истории эмитента и своих взглядов относительно оценки стоимости компании до максимально широкого круга инвесторов. Важную часть процесса составляют сбор отзывов инвесторов касательно их интереса участвовать в сделке, получение ценовых ориентиров. Отзывы инвесторов позволяют менеджменту лучше подготовиться к роудшоу, а ценовые ориентиры – установить оптимальный ценовой диапазон размещения.

1. Пресс-релиз о намерении осуществить IPO

Первым шагом в публичной стадии осуществления IPO является публикация пресс-релиза компании о намерении провести IPO. Содержание пресс-релиза включает заявление компании о намерении осуществить IPO и краткую информацию об эмитенте, а в зависимости от предполагаемой сделки может также включать информацию о планируемых сроках размещения, листинге, индикативном размере и других параметрах.

Нередко при публикации пресс-релиза представитель эмитента дает интервью деловым газетам. Сотрудники пресс-службы эмитента отвечают на запросы журналистов и совместно с консультантом по работе со СМИ следят за тем, чтобы публикации в прессе не содержали ошибок.

В день публикации пресс-релиза о намерении осуществить IPO андеррайтеры проводят рассылку аналитических отчетов инвесторам. Список инвесторов, которые получают отчет, зависит от структуры сделки; при проведении IPO российских компаний отчет нередко получают институциональные инвесторы за пределами США, Японии, Австралии и некоторых других стран, ориентировочно

2. Аналитические отчеты

Аналитический отчет является важным маркетинговым документом, источником информации об эмитенте и отрасли, который содержит финансовую информацию, достаточную для того, чтобы инвесторы начали анализ компании и построение финансовых моделей заблаговременно до публикации информационного меморандума и начала встреч с менеджментом компании.

Для подготовки аналитического отчета менеджмент эмитента совместно с представителями инвестиционно-банковского департамента андеррайтеров готовят детальную презентацию о деятельности компании и проводят ее для аналитиков приблизительно за

В течение

Параметры распространения аналитических отчетов инвесторам зависят от структуры сделки. После рассылки отчетов для андеррайтеров начинает действовать мораторий на публикацию прочих аналитических отчетов о компании. Для европейских сделок он обычно устанавливается на 40 дней со дня объявления финальной цены IPO. Определение продолжительности моратория является комплексным вопросом, зависит от многих факторов и требует совета юридического консультанта.

3. Брифинг специалистов по продажам аналитиками

В день публикации аналитических отчетов аналитик каждого андеррайтера проводит брифинг для своих коллег – специалистов по продаже акций. В рамках брифинга аналитик представляет ключевые тезисы инвестиционной привлекательности компании и свой независимый взгляд на стоимость бизнеса.

Специалисты по продаже акций осуществляют контакты с инвесторами после рассылки аналитического отчета, проверяют успешность доставки отчета, рассказывают о сделке, узнают о наличии вопросов и желании провести встречу/звонок с аналитиком, а также получают первые отзывы о сделке.

4. Роудшоу аналитиков

В рамках роудшоу аналитики андеррайтеров проводят ряд встреч и конференц-звонков с группой ключевых инвесторов для ознакомления с инвестиционной историей эмитента.

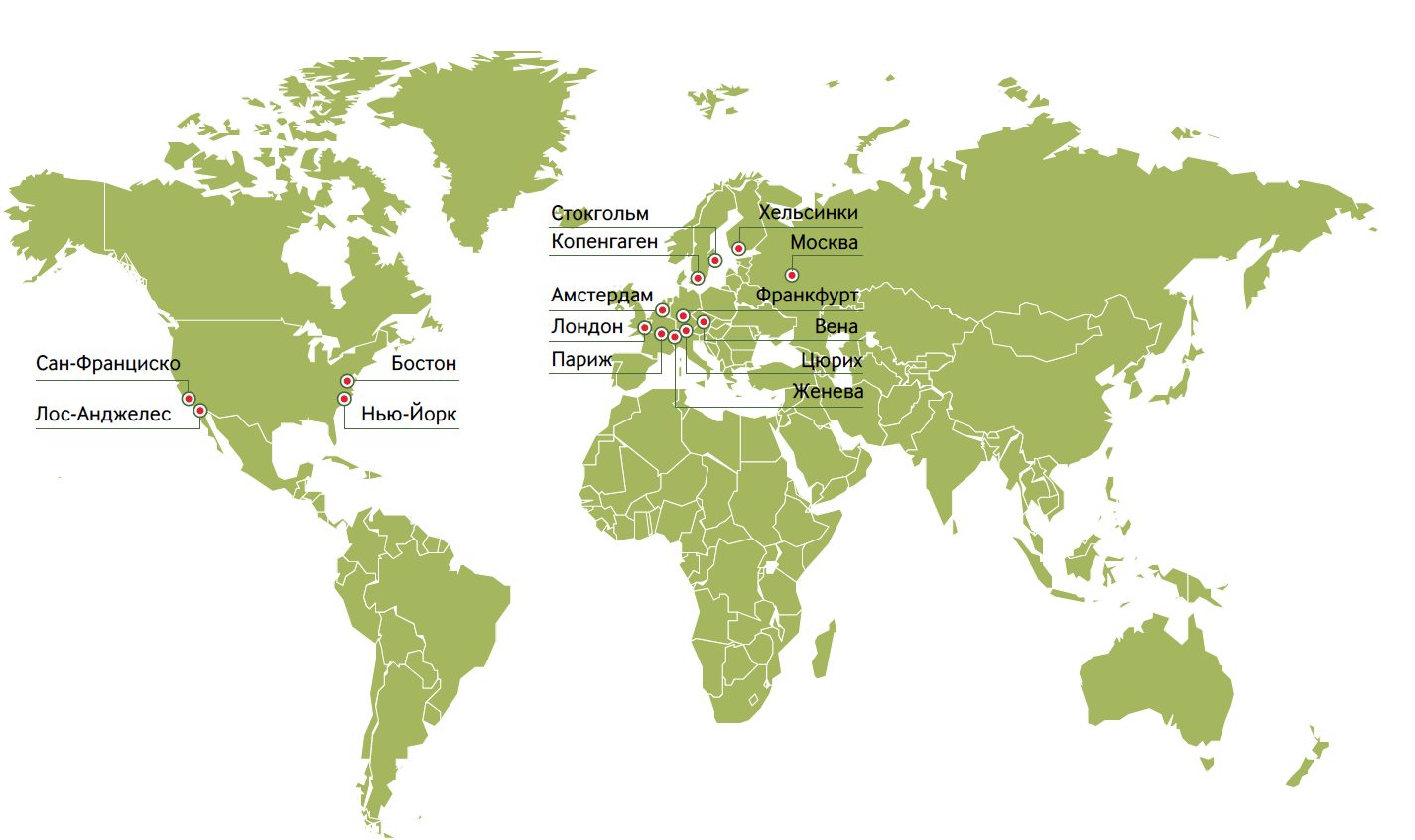

Роудшоу аналитиков имеет существенно более обширную географию, чем роудшоу менеджмента. Как правило, встречи с инвесторами могут проводиться в ключевых финансовых центрах, в том числе в Москве, Лондоне, Франкфурте, Стокгольме, Хельсинки, Цюрихе, Женеве, Нью-Йорке, Бостоне и других городах.

На встрече с инвесторами аналитик презентует инвестиционную историю эмитента, свои оценки перспектив роста и стоимости бизнеса, включая возможные риски. Целями аналитика являются информирование инвесторов о бизнесе компании, представление информации, достаточной для того, чтобы инвесторы начали собственный анализ стоимости компании, а также сбор отзывов инвесторов.

Специалисты по продаже акций после встреч с аналитиками будут осуществлять контакты с инвесторами, чтобы получить детальные отзывы о желании участвовать в IPO, предварительной оценке, потенциальных вопросах и сомнениях. Данные отзывы консолидируются, анализируются и в дальнейшем используются в целях установления ценового диапазона, улучшения роудшоу презентации и подготовки менеджмента для правильных ответов на трудные вопросы.

В то время как инвесторы изучают аналитический отчет и встречаются с аналитиками, специалисты инвестиционно-банковского департамента андеррайтеров проводят подготовку менеджмента эмитента к роудшоу, в рамках чего осуществляется серия репетиций презентации менеджмента.

Глава 5. Третья стадия: роудшоу менеджмента

Завершающая и самая важная стадия маркетингового процесса – это роудшоу менеджмента. Данная стадия начинается с рассылки предварительной версии информационного меморандума. Одновременно с этим может осуществляться публикация пресс-релиза о ценовом диапазоне IPO.

В то время как маркетинг аналитиками андеррайтеров направлен на информирование инвесторов о компании и сделке, роудшоу менеджмента проводится для того, чтобы конвертировать потенциальный интерес в реальный спрос, сбор которого происходит в виде заявок в книги андеррайтеров.

1. Пресс-релиз о ценовом диапазоне IPO

Данный пресс-релиз является официальным сигналом инвесторам о том, что компания установила ценовой диапазон размещения, андеррайтеры начали прием заявок на участие в IPO, менеджмент начал проведение встреч с инвесторами.

Пресс-релиз содержит детальную информацию о размещении, в том числе ценовой диапазон, индикативный размер, перечень продающих акционеров, листинг, планируемые направления использования средств (если эмитент привлекает средства), информацию о моратории на продажу акций и прочие параметры.

Нередко при публикации пресс-релиза представитель эмитента дает интервью деловым газетам. Сотрудники пресс-службы эмитента отвечают на запросы журналистов и совместно с консультантом по работе со СМИ следят за тем, чтобы публикации в прессе не содержали ошибок.

2. Предварительная версия информационного меморандума

Информационный меморандум является главным маркетинговым документом и содержит подробные сведения о компании, ее стратегии, отрасли, в которой она осуществляет бизнес, рисках, информацию о размещении, продающих акционерах, а также включает обзор финансовых и производственных результатов менеджментом и историческую аудированную финансовую отчетность. Объем информационного меморандума может составлять около

Этот документ готовит юридический консультант эмитента при активном участии менеджмента эмитента, андеррайтеров, аудиторов и юридического консультанта андеррайтеров (более подробно об этом см. в Разделе 2 "Юридические аспекты проведения IPO на Московской Бирже" Части 2).

Тип и география инвесторов, которым отравляется информационный меморандум, зависят от структуры сделки. Как правило, предварительная версия рассылается в обязательном порядке всем инвесторам, получившим аналитический отчет, а также иным потенциальным инвесторам, заинтересованным в участии в сделке (например, квалифицированным инвесторам в США, Канаде, Японии). Все большую популярность получает предоставление защищённого доступа к электронной версии информационного меморандума.

Предварительная версия в большинстве случаев отличается от финальной отсутствием цены размещения и связанной с ценой информацией в соответствующих секциях.

3. Роудшоу презентация

Роудшоу презентация является основным маркетинговым документом, который использует менеджмент для презентации инвесторам инвестиционной истории эмитента. Содержание роудшоу презентации не регламентируется, однако вся информация, представленная в этом документе, должна соответствовать информационному меморандуму.

Как правило, презентация состоит из основной части

Подготовка роудшоу презентации производится специалистами инвестиционно-банковского департамента андеррайтеров при участии менеджмента эмитента и юридических консультантов. Обычно подготовка занимает от одного до нескольких месяцев, в ее завершающей стадии проходит серия репетиций, чтобы подготовить менеджмент к роудшоу.

Сложившейся практикой для международных размещений является организация для институциональных инвесторов безопасного онлайн-доступа к презентации менеджмента. Инвестор, располагая паролем, имеет возможность в течение периода, пока идет роудшоу, получать доступ к презентации, с которой менеджмент осуществляет маркетинг сделки. Часто данная презентация сопровождается предварительно записанными аудиокомментариями менеджмента.

4. Брифинг для специалистов по продажам, проводимый менеджментом компании

В день начала роудшоу менеджмент компании проводит брифинги для специалистов по продаже акций андеррайтеров (Sales teach-in), в рамках которых проводят такую же презентацию, как для инвесторов. Брифинг позволяет специалистам по продаже акций повысить эффективность маркетинга сделки инвесторам.

После брифингов менеджмент компании и представители инвестиционно-банковского департамента андеррайтеров, взяв с собой напечатанные копии информационного меморандума, отправляются на встречи с инвесторами.

5. Роудшоу менеджмента

В зависимости от структуры сделки география роудшоу может отличаться. В рамках IPO с осуществлением маркетинга международным инвесторам роудшоу обычно проводится в крупнейших финансовых центрах, в том числе в Москве, Лондоне, Франкфурте, Цюрихе, Женеве, Стокгольме, Хельсинки, Нью-Йорке, Бостоне, имея при этом общую продолжительность около двух недель.

География роудшоу также может быть адаптирована с учетом специфики сектора эмитента и структуры сделки. Например, география роудшоу IPO высокотехнологичной компании и IPO розничной компании в потребительском секторе может различаться. Над проведением крупных IPO могут работать несколько топ-менеджерских команд, что позволяет в течение ограниченного промежутка времени охватить большее количество городов и инвесторов (к ключевым финансовым центрам могут добавиться Вена, Париж, Амстердам/Роттердам в Европе и Чикаго, Лос-Анджелес, Сан-Франциско, Вашингтон в США).

Схема 3. Ключевые города в рамках роудшоу менеджмента

Встречи с инвесторами проводятся в трех основных форматах: 1) групповые встречи – встречи с большим количеством инвесторов в Москве и в основных финансовых центрах мира (Лондон, Нью-Йорк) или встречи с небольшими группами в других городах; 2) индивидуальные встречи (встречи "один на один"), проводящиеся с наиболее значимыми институциональными инвесторами; 3) конференц-звонки, которые проводятся с теми инвесторами, кто не может присутствовать на встречах в рамках роудшоу, или с региональными инвесторами, у которых роудшоу не проходит.

Продолжительность встреч обычно составляет 45 минут, в рамках этого времени в начале встречи менеджмент проводит формальную презентацию, после чего отвечает на вопросы инвесторов. В зависимости от степени осведомленности инвестора об эмитенте и сделке, формат встречи может быть более похож на сессию вопросов и ответов.

Обычно в течение дня проходят пять-шесть встреч с минимальными промежутками между ними. Роудшоу позволяет менеджменту эмитента взаимодействовать с наиболее обширной, с учетом структуры сделки, базой инвесторов, а также обеспечить максимально высокий спрос на размещаемые ценные бумаги. Менеджмент эмитента должен акцентировать внимание на сильных сторонах компании, но остановиться также на вопросах, вызвавших обеспокоенность инвесторов в ходе маркетинга аналитиками, описывая готовую стратегию решения этих вопросов. Успешное роудшоу менеджмента эмитента поможет обеспечить максимальный объем заказов, тем самым способствуя установлению благоприятной цены и стабильной динамики на вторичном рынке.

После проведения каждой встречи специалисты по продаже акций андеррайтеров будут контактировать с инвесторами, чтобы, при наличии интереса, взять заявку на покупку акций, получить отзывы по презентации менеджмента, ответить на дополнительные вопросы.

6. Маркетинг розничным инвесторам – физическим лицам

Если структура сделки предполагает предложение акций розничным инвесторам – физическим лицам, то могут реализовываться специальные маркетинговые мероприятия, нацеленные на привлечение спроса со стороны этих инвесторов. Использование филиальных сетей розничных брокерских компаний может быть эффективным способом информирования заинтересованных физических лиц о деталях сделки и предоставления им доступа к предложению акций через биржевой транш. В дополнение может проводиться маркетинговая кампания, в рамках которой руководство компании дает интервью СМИ, в офисах розничных брокеров распространяется брошюра с информацией о сделке, может быть предоставлена "горячая" многоканальная телефонная линия для ответов на вопросы розничных инвесторов.

7. Установление финальной цены IPO. Пресс-релиз о результатах IPO и публикация финального информационного меморандума

В последний день роудшоу андеррайтеры проводят с менеджментом эмитента встречу с целью определения финальной цены размещения, которая устанавливается на основании результатов букбилдинга.

Пресс-релиз компании является официальным подтверждением инвесторам того, что компания установила финальную цену IPO и размещение успешно завершено. Помимо финальной цены пресс-релиз содержит детальную информацию о размещении.

После публикации пресс-релиза о результатах IPO инвесторам, которые приобрели акции в ходе размещения, рассылается финальный информационный меморандум, в котором указываются итоговая цена размещения, количество проданных акций, сумма привлеченных средств.